Банковские гарантии в Орехово-Зуево

Банковская гарантия – это обязательство кредитной организации (банка) г. Орехово-Зуево перед кредитором (бенефициаром) осуществить платеж в отношении последнего в пределах данной гарантии, в случаях, если принципал или должник самостоятельно не выполнит своих обязательств перед кредитором. Она является средством обеспечения выполнения обязательств по контракту или договору между кредитором и должником, где гарант, т.е. банк, в установленных случаях обязуется осуществить обязательства за должника.

Калькулятор банковских гарантий

Перечень банков выдающих банковские гарантии в г. Орехово-Зуево

Министерство финансов занимается вопросом учета и утверждения банков-гарантов. Перечень банков способных выдавать банковские гарантии содержится в специальном списке министерства финансов РФ. Данный список постоянно обновляется и дополняется. На сегодняшний день в него входят более 350 банков по России и 0 банков в г. Орехово-Зуево, которые имеют лицензию и могут давать от своего имени гарантии кредиторам.

Официальный перечень банков можно найти на официальном сайте Минфина в категории – «Список банков Минфина». Это самый быстрый и верный способ проверки банка на способность выдавать банковские гарантии.

| Название и адрес | Номер в перечне минфин-а |

|---|

Кому нужна банковская гарантия в Орехово-Зуево

Чаще всего банковская гарантия в Орехово-Зуево необходима тем предпринимателям, которые хотят сэкономить свои оборотные средства и ускорить расчеты – особенно это интересно малому и среднему бизнесу.

Такой вид обеспечения обязательств очень выгоден, т.к. он подтверждает платежеспособность компании без вывода денежных средств из оборота. Помимо этого при помощи банковской гарантии компания может совершать покупку товаров и услуг с отсрочкой платежа, а еще таким же методом брать товар под реализацию. Помимо этого, практика показала, что банковская гарантия очень эффективно действует и при заключении внешнеэкономических сделок.

Оформление любых банковских гарантий по всей России в самые короткие сроки (от 3 дней).

Оформляем гарантии по:

- №223-ФЗ;

- №44-ФЗ;

- №185-ФЗ (капремонт в ЖКХ);

- платежам в госбюджет (налоговые, таможенные, Росалкогольрегулирования);

- обеспечению арбитражных процессов;

- коммерческим двусторонним сделкам.

Из более 88 банков-партнеров выберем для вас самый надежный в вашем регионе

- Все документы в электронном виде

- Оплата гарантий напрямую в банк

- На участие в конкурсах и торгах — от 2,5 % суммы гарантии.

- На обеспечение госконтракта — от 2,5 % размера контракта.

- На возврат авансового платежа по контракту — от 2,5 % размера платежа.

- На обеспечение гарантийных обязательств качества — от 2,5% стоимости обязательства.

Рассчитать тариф и подобрать выгодные условия получения

Условия получения банковской гарантии

Как правило, условия получения банковской гарантии определяются в договоре между банком и должником. Договором устанавливается порядок ее выдачи, взаимозачеты сторон договора по выплате вознаграждения гаранту, право регресса банка по отношению к должнику и т.д.

Для того чтобы должник мог получить гарантию банка, ему необходимо точно знать сумму, которая потребуется для обеспечения той или иной сделки, а также иметь представление об основных условиях кредитора. Далее для получения гарантии необходимо собрать пакет соответствующих документов. Как показывает практика, каждый банк самостоятельно определяет пакет документов необходимый для получения банковской гарантии. Чаще всего он зависит от вида обязательства принципала перед бенефициаром.

Обязательно необходимо:

- Открыть расчетный счет в банке;

- Дать подходящее банку обеспечение и определенного размера залог;

- Предоставлять финансовую отчетность.

Процесс оформления банковской гарантии

Для того чтобы не возникло сложностей с оформлением банковской гарантии, необходимо рассмотреть субъектов участвующих в данном виде правоотношений. Как правило, сюда входят три стороны:

- Банк (Гарант) – субъект процесса, который гарантирует выполнение взятых должником обязательств;

- Должник (Принципал) – лицо взявшее обязательство перед кредитором;

- Кредитор (Бенефициар) – сторона правоотношений, в пользу которого банк обязуется обеспечить выполнение условий договора.

Процесс оформления банковской гарантии в Орехово-Зуево не сложен: должник заключает соглашение с одним из банков, находящимся в списке Министерства Финансов. А уже этот договор в дальнейшем обеспечивает надлежащее исполнение обязательств должника перед кредитором. Как правило, банк в Орехово-Зуево идет на такие сделки на определенных условиях, предварительно оценивая должника должным образом и подготавливая соответствующие документы для заключения соглашения с ним. Предоставлением документации занимается непосредственно должник.

Уже более 800 компаний доверили нам оформление гарантий и не разочаровались.

Бесплатная консультацияНаступление гарантийного случая

Под гарантийным случаем понимается факт нарушения должником обязательства перед кредитором, обеспеченного гарантией. В данной связи, при наступлении гарантийного случая, гарант получает требование от бенефициара на оплату невыполненного обязательства, согласно которому гарант в течении определенного времени должен уплатить указанную сумму указанную в банковской гарантии.

Наступление гарантийного случая нередко вызывает споры и разногласия между сторонами, Но как показывает судебная практика, все они очень быстро разрешаются судами.

Прекращение банковской гарантии

Гражданским законодательством РФ, в частности, статьей 378 Гражданского кодекса, которая регламентирует порядок и основные условия прекращения банковской гарантии. В соответствии с вышеуказанными нормами права, кредитная организация, которой стала известна какая-либо информация о прекращении банковской гарантии, обязана без промедлений уведомить должника об этом. Помимо этого статья закрепляет условия прекращения обязательств банка перед кредитором, сюда относятся такие случаи:

- Уплачена кредитору сумма, на которую выдана гарантия;

- Был окончен срок действия банковской гарантии;

- Кредитор отказался от своих прав по банковской гарантии, а также возвратил ее гаранту;

- Кредитор отказался от своих прав по банковской гарантии путем письменного отказа, в котором освобождает банк от обязательств.

Не знаете с чего начать? Мы с радостью вам перезвоним!

Реестр банковских гарантий

Как уже стало известно, гарантия (банковская) должна быть включена в реестр банковских гарантий. Теперь, давайте более подробно рассмотрим, какая информация и документы включаются в данный реестр:

- Юридический адрес банка, его наименование, идентификационный номер налогоплательщика;

- Местонахождение поставщика, его наименование, идентификационный номер налогоплательщика;

- Сумма, указанная в банковской гарантии, которая подлежит уплате при условии наступления гарантийных случаев;

- Сроки действия банковской гарантии;

- Копия самой гарантии и иные документы, установленные ФЗ №396-ФЗ.

Преимущества использования банковской гарантии

Одним из самых главных достоинств данного инструмента является то, что такая гарантия может обслуживать различные внешнеторговые сделки, включая даже те, сумма которых значительно больше размера банковской гарантии – как правило, это кается сделок, где товар поставляется частями. В таких случаях сума гарантии равна той части товара, которая отгружается за один раз и т.д.

Помимо этого при получении банковской гарантии открываются новые возможности. В частности: возможность осуществлять поставку товаров и предоставление услуг для государственных заказчиков, возможность получения коммерческого кредита, возможность получения отсрочек по контракту, комиссионные вознаграждения ниже, чем установленные банковские проценты по кредитам и т.д. Существует еще масса плюсов, на которые стоит обратить внимание.

Стоимость банковских гарантий

Стоимость гарантии зависит от вида обязательства, под обеспечение которого она выдается, финансового состояния компании, суммы и срока действия гарантии, ее обеспечения по договору с банком.

Чтобы узнать точно, сколько будет стоить банковская гарантия для вашей сделки, заполните предлагаемую форму, внесите свои данные, и мы сообщим вам результат расчета по телефону, а также проконсультируем по интересующим вопросам

Мы оформили уже более 800 гарантий.

Пример расчёта стоимости. Не является публичной офертой.

Проблемы, с которыми сталкиваются компании:

Липовые гарантии

Настоящие гарантии предоставляют банки, работающие по действующей лицензии Центробанка. Официальная банковская гарантия должна быть внесена в реестр, факт ее выдачи и содержание гарантийных обязательств легко проверить.

Счета фирм-посредников

Вы будете платить за гарантию не компании-посреднику, а напрямую выдавшему ее банку.

Гарантия за один день

Это невыполнимое обязательство компании-посредника. Банк может изучать документы до 10 рабочих дней. Если один банк откажет, надо будет ждать ответа других. Обещание посредника оформить банковскую гарантию за один день — рекламный ход.

Завышенная цена

Посредники в стоимость гарантии включают свои комиссии, поэтому цена гарантии завышена на о,5–1%. Мы работаем на комиссию банков и не завышаем цены за гарантии.

Очень высокие требования банков

В целях защиты своих интересов банки выдвигают высокие требования к соискателям гарантий. Они требуют большой пакет документов, покрытие или обеспечение гарантий залогом имущества, поручительством. Мы подберем для вас банк и поможем подготовить необходимые документы.

Самостоятельная работа — трата времени впустую

Каждый должен заниматься делом, которое он знает и умеет делать. Мы проанализировали требования банков, знаем, какие необходимы документы и как их правильно оформлять, и умеем грамотно и эффективно помогать нашим клиентам в получении гарантий лицензированных надежных банков. Специализация — это экономия времени и денег. Экономьте их, сотрудничая с нами.

Подберём лучшее предложение

Наши преимущества:

Платежи в банк

Мы гарантируем честность и надежность сделки. Все платежи вы проводите непосредственно в тот банк, который вам предоставляет гарантию.

Выгодные цены

У нас нет дополнительной комиссии, включенной в цену гарантии, мы не берем с вас денег за работу. Стоимость гарантии будет одинакова, будете вы заказывать ее у нас или непосредственно в банке. Разница заключается в том, что мы подготовим вам на выбор предложения нескольких банков, ознакомим с их условиями и поможем собрать пакет документов.

Официальные гарантии

Все банки, с которыми мы сотрудничаем, имеют действующие лицензии Центробанка на финансовые операции и включены в список Минфина. Выданные ими гарантии в обязательном порядке вносятся в реестр гарантий или подтверждаются электронной системой торгов swift. Убедиться в том, что гарантия «белая» вы сможете также, позвонив непосредственно в банк.

Минимальный объем требований

Мы не загружаем наших клиентов сбором большого количества всевозможных документов. Если у вас не хватает какого-либо важного документа, сообщите нам. Мы обязательно постараемся помочь вам решить эту проблему и подберем банк с минимальными требованиями по числу бумаг.

Минимальные сроки

Если вы заполните заявку и пришлете нам электронные варианты ваших документов, уже через три часа вы будете знать ориентировочную стоимость гарантии и банки, которые согласны оформить ее.

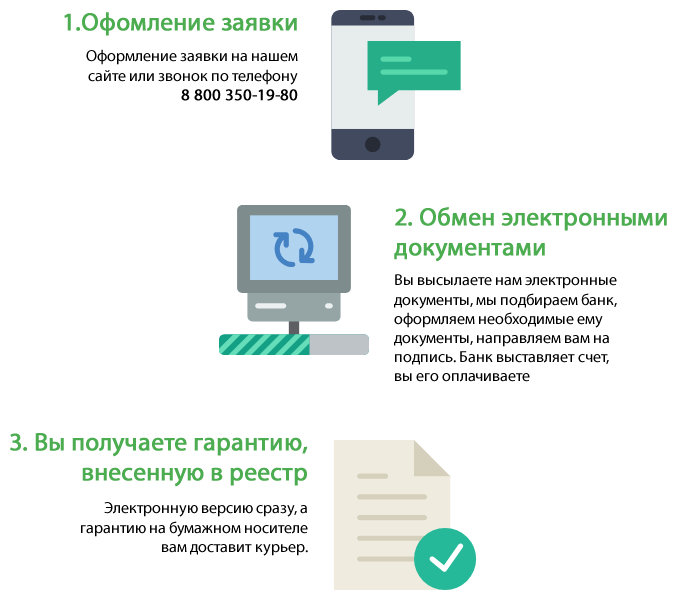

Три шага к получению гарантии у нас

Чтобы оформить гарантию у нас, вам потребуется сделать всего три шага:

- Оформление заявки на нашем сайте или звонок по указанному телефону.

- Обмен электронными документами. Вы высылаете нам электронные документы, мы подбираем банк, оформляем необходимые ему документы, направляем вам на подпись. Банк выставляет счет, вы его оплачиваете

- Вы получаете гарантию, внесенную в реестр. Электронную версию сразу, а гарантию на бумажном носителе вам доставит курьер.

Виды банковской гарантии

Всего существует 4 различных вида банковских гарантий. Итак, давайте рассмотрим каждый вид:

Гарантия «Предложения»

под данным видом понимается тендерная или конкурсная гарантия. Данный вид способен предотвратить случаи, когда фирма подавшая предложение, не принимает сделанный в ответ на это предложение заказ.

Гарантия «Исполнения»

обеспечивает поставки товаров или предоставление услуг в соответствии с условиями заключаемого контракта.

Гарантия «Авансового платежа»

вид банковской гарантии обеспечивает возврат аванса при неисполнении условий договора, например, при несвоевременном оказании услуг или отгрузки товара в указанное место, которые были предварительно оплачены.

Гарантия «Платежа»

обеспечивает обязательства связанные со своевременной оплатой поставляемых товаров или предоставляемых услуг. Данный вид гарантии используется при работе с «открытыми счетами».

Виды банковских гарантий в соответствии с назначением и законом (44-ФЗ 223-ФЗ 185-ФЗ)

Виды банковских гарантий в соответствии с назначением и законом (44-ФЗ 223-ФЗ 185-ФЗ)

Требования к банкам

С начала 2014 года требования, к банкам и организациям способным выдавать банковские гарантии, были немного изменены. Одним из таких измененных требований стал размер уставного капитала. Теперь организации, ранее занимавшиеся выдачей гарантий, должны иметь в уставном капитале 1 млрд. рублей. Помимо этого такие организации должны быть включенными в специальный список банков, который ведет министерство финансов РФ.

Полный список требований установлен в статье 74.1 НК, который включает:

- Наличие лицензии на проведение данной операции;

- Наличие капитала – 1 млрд. рублей;

- Соблюдение нормативов предусмотренных ФЗ №86-ФЗ;

- Отсутствие примененных мер по финансовому выздоровлению банка.

Таким образом, мы видим, что государство в лице уполномоченных органов строго регулирует деятельность банков в данной сфере правоотношений.

Требования к банковской гарантии

В соответствии действующими НПА, гарантия может быть безотзывной и непередаваемой, т.е. ее нельзя отозвать или передать другому лицу. Как известно, срок действия банковской гарантии не может истекать раньше, чем через 8 месяцев со дня подачи налоговых деклараций, в которых указанна сумма налога к возмещению.

Помимо этого денежная сумма, на которую выдается налоговая гарантия, должна обеспечивать обязательства по возврату в бюджет суммы налога, заявляемой к возмещению. И наконец, гарантия должна давать беспрепятственное списание средств (денежных) со счетов гаранта в случаях наступления гарантийного случая в срок указанный в гарантии.

Шагайте к успехам в бизнесе вместе с нами!

Остались вопросы? Мы вам перезвоним!